리스크 매니징의 기초 7편. 평균 모멘텀 스코어 전략. 사람의 심리를 제어하는 보조 장치.

안녕하세요. 에셋코치입니다. 듀얼 모멘텀 전략까지 다뤄봤습니다. 이번에는 평균 모멘텀 스코어 전략을 알아보도록 하겠습니다. 추세추종이라는 개념부터, 모멘텀, 상대 모멘텀과 절대 모멘텀, 그 둘을 결합한 듀얼 모멘텀 전략까지... 각 단순한 개념들이 모여 자산가로의 성장에서 단단한 기둥이 되어줄 것입니다. 평균 모멘텀 스코어 전략까지 다뤄보면, 이제 리스크 매니징의 세계에서 아장아장 걸어볼 수 있을 것입니다. 주변을 둘러봤을 때 보이는 관점들이 생기고, 자신의 생각과 행동에 대한 폭이 넓어져서 좀 더 자유로움을 느끼실 겁니다. 이번에도 한 번 시작해보자구요.

본 편을 읽기 전에 참고하시면 좋은 콘텐츠: 복리 세계에서 온 초대장 시리즈.

1편. https://assetcoach.tistory.com/12

사업과 주가는 복리로 움직인다고... 기하평균의 효과

안녕하세요. assetcoach입니다. 저는 관심 있는 분야의 초기 단계 스타트업들을 대상으로 멘토링을 주기적으로 다니는 데요. 자산가가 되고 싶은 분들에게 도움이 될 관점 중 하나인 '복리'에 대해

assetcoach.tistory.com

2편. https://assetcoach.tistory.com/13

추진력을 잃어버리면 늪에 빠져버립니다. 손익 비대칭성의 원리.

우리가 투자한 자산에 50% 손실이 발생했습니다. 원래 수준을 회복하려면 몇 % 수익을 올려야 할까요? 주식뿐만 아니라 사업이나 다른 자산군에도 통용되는 질문입니다. 1. 우리 팀의 기존 성과의

assetcoach.tistory.com

3편. https://assetcoach.tistory.com/14

쟤는 뭐가 다르길래 결과가 매번 좋아? '변동성 손실 관리'라는 진실.

결과가 매번 좋은 사람이 주변에 있지 않나요? 계속 어쨌든 돈을 버는 사람들은 도대체 뭐가 잘 나서 돈을 벌까요? 사실 여기에는 특별한 비법이 없을 수도 있겠습니다. 단순한 관점의 차이로 의

assetcoach.tistory.com

<리스크 매니징의 기초> 이전 편들 확인하기.

1편. https://assetcoach.tistory.com/15

리스크 매니징의 기초 1편. 분산 투자를 진짜 제대로 아시나요? 저는 몰랐어요. (분산 투자 전략

투자에서 손실을 줄이는 방법은 4가지로 얘기해볼 수 있겠어요. 리스크 매니징의 에센스 4가지.1. 분산투자.2. 서로 다른 자산군과의 혼합.3. 포트폴리오 리밸런싱.4. 장세에 따른 투자 비중의 조

assetcoach.tistory.com

2편. https://assetcoach.tistory.com/16

리스크 매니징의 기초 2편. 다른 자산군과 혼합해라. 자산에 대한 시야를 넓히면 된다.

투자에서 손실을 줄이는 두 번째 방법은 '다른 자산군과의 혼합'입니다. 이전에는 리스크 매니징의 방안 4가지 중 1번째 방안이었던 포트폴리오, 분산 투자 방안에 대해서 배웠습니다. (1편 링크:

assetcoach.tistory.com

3편. https://assetcoach.tistory.com/14

쟤는 뭐가 다르길래 결과가 매번 좋아? '변동성 손실 관리'라는 진실.

결과가 매번 좋은 사람이 주변에 있지 않나요? 계속 어쨌든 돈을 버는 사람들은 도대체 뭐가 잘 나서 돈을 벌까요? 사실 여기에는 특별한 비법이 없을 수도 있겠습니다. 단순한 관점의 차이로 의

assetcoach.tistory.com

4편. https://assetcoach.tistory.com/18

리스크 매니징의 기초 4편. 추세 추종. 순진무구한 전략들을 이기는 칼.

리스크 매니징의 기초 4편입니다. 이번에는 '추세 추종'이라는 개념에 대해서 알기 쉽게 말씀드려 보겠습니다. 자산 구축에서 가장 중요한 것은 리스크 매니징이잖아요? 추세 추종은 리스크 매

assetcoach.tistory.com

5편. https://assetcoach.tistory.com/m/19

리스크 매니징의 기초 5편. 추세추종 개념으로부터 탄생한 모멘텀 전략들.. 그 중 상대 모멘텀 전

안녕하세요. 에셋코치입니다. 지난 번 다뤘던 추세추종 개념을 적용한 투자 전략들에 대해서 말씀드려보겠습니다. 추세추종 개념을 기반한 전략들을 모멘텀 전략들이라고 합니다. 이번에는 가

assetcoach.tistory.com

6편. https://assetcoach.tistory.com/m/20

리스크 매니징의 기초 6편. 모멘텀 전략의 고도화를 위한 필수 개념 파악: 절대 모멘텀, 듀얼 모

안녕하세요. 에셋코치입니다. 지난번에 다룬 건 모멘텀 전략의 태동, 그중에서도 상대 모멘텀 전략이었습니다. 이번에는 절대 모멘텀 전략을 다뤄보고, 상대 모멘텀 전략과 절대 모멘텀 전략을

assetcoach.tistory.com

저희가 여태껏 상대 모멘텀, 절대 모멘텀, 듀얼 모멘텀을 다뤘습니다. 마지막으로 살펴 볼 기본적인 모멘텀 전략은 '평균 모멘텀 스코어 전략'입니다.

평균 모멘텀 스코어 전략은 절대 모멘텀 전략의 변형이라고 보시면 됩니다. 특정한 모멘텀 기간을 설정하게 될 때, 이런 고민이 드실 수 있습니다.

한달? 3개월? 6개월? 12개월? 무슨 시간 단위를 기준 삼아서 모멘텀을 계산해야 제일 이익이 될까? 하나를 정하면 다른 시간 단위들의 모멘텀들을 고려 못하는 것 같아서 아쉽네..

평균 모멘텀 스코어 전략은 바로 이런 생각이 들 때 필요한 개념일 것입니다. 평균 모멘텀 스코어 전략은 특정한 모멘텀 기간의 값에 국한되지 않고 투자 비중을 정량할 수 있다는 장점이 있기 때문입니다. 앞서 살펴 본 절대 모멘텀 전략은 모멘텀 값이 0보다 크면 100% 투자, 0보다 작으면 0% 투자(= 100% 현금 보유)하는 극단적인 전략이었습니다. 그런데 이러한 방식의 투자는 투자자에게 심리적인 압박을 줄여주지는 못합니다. 지난 달까지는 모멘텀이 0보다 커서 유지했으나, 이번 달에는 0보다 작아졌다면 전략 규칙상 현금으로 바꿔야 합니다.

그러나 인간의 심리상 해당 규칙을 수십개월 동안 지키는 것은 쉽지 않을 수 있습니다. 비교적 단기 투자 상황이라도 마찬가지입니다. 5분 봉 차트로 매매하는 단기 상황이라도 수익이 나고 있으면 나고 있는 대로 빼기 아쉽고, 나가면 반등할 것 같아서 아쉽게 느껴질 것입니다.

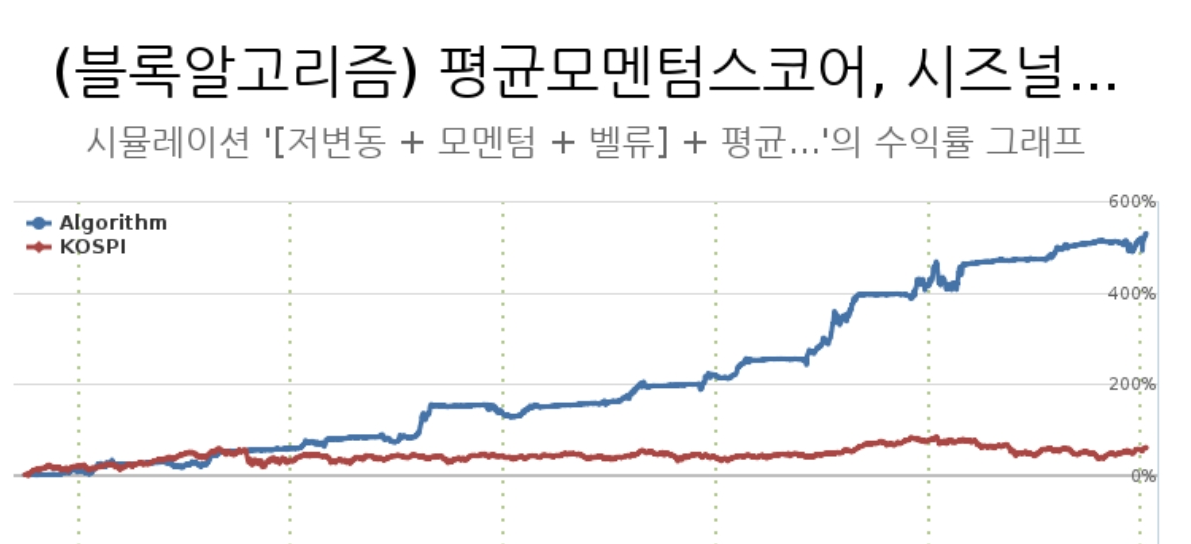

현명하신 독자님들은 안 그럴 것 같지만, 실제 전략을 매일 매일 유지하는 상황에서 하루하루 일관된 태도를 보이기는 쉽지 않을 겁니다. 성공적인 수익곡선 그래프는 결과일 뿐입니다. 그걸 그려가는 하루하루의 과정은 또 다를 수 있을 겁니다.

아무리 전략이 좋아도 그것을 심리적으로 장기간 유지하지 못한다면, 멋있는 수익곡선은 환상일 뿐입니다. 그렇기 때문에 평균 모멘텀 스코어 전략이 유의미할 수 있겠습니다.

평균 모멘텀 스코어는 특정 기간의 모멘텀을 기준으로 all or none으로 적용하는 것이 아니라, 여러 기간의 개별 모멘텀을 백분율로 계산하여 투자비율을 조절하는 방법입니다. 여러 기간이라 하면, 1개월, 2개월, 3개월~ 12개월까지를 말할 수도 있고, 50일 기준으로 할 수도 있고 그것은 개개인의 투자 조건에 따라 다를 수 있겠습니다.

여하간 각 기간의 개별 모멘텀의 값을 계산했을 때 0보다 크면 1점을 부여하고, 모멘텀 값이 0보다 작으면 0점을 부여합니다. 이렇게 계산한 점수를 합산하여 기간의 개수만큼 평균을 낸 것이 평균 모멘텀 스코어입니다.

평균 모멘텀 스코어 전략은 여러 모멘텀 값의 평균을 투자 비중에 반영하겠다는 의사결정과 동일할 수 있겠습니다. 그렇기 때문에, 특정한 모멘텀 값 하나에 의존하지 않을 수 있습니다. 추세의 강도를 정량화하여 투자 비율을 조절할 수 있는 장점까지 있습니다. 각 기간별 개별 모멘텀 스코어가 다 1점이면, 전체를 합했을 때 높은 점수가 나오겠죠? 추세의 강도가 강하다고 말할 수 있겠습니다. 반대로 합했을 때 낮은 점수가 나올 수록 추세의 강도가 약하다고 말할 수 있을 겁니다.

예시를 하나 더 들어보겠습니다. 단일한 시간 단위 기반으로 절대 모멘텀 전략을 설계하고자 합니다. 그렇다면 6개월 모멘텀을 고려할 지, 3개월 모멘텀을 고려할 지, 12개월 모멘텀을 적용할 지 고민하게 됩니다. 하지만 어떤 모멘텀 기간 값이 좋고 나쁜지를 정할 기준은 모호할 것입니다. 사실 유일한 정답이 없기 떄문입니다.

그렇기 때문에 특정한 기간 값 하나를 선택하기가 매우 어렵습니다. 보편적이면서도 다른 기간에 비해서 우수한 이유에 대해 합리적임을 대변할 수 있는 근거를 찾는 것은 난감할 수 있기 때문입니다. 시간 단위마다 실전에서의 투자 성과가 조금씩 달라질 수도 있겠습니다.

하지만 1~12개월의 모든 모멘텀 값에 대한 스코어 평균을 내면, 모든 시간 단위마다의 모멘텀 값들이 공평하게 반영되기 때문에 어려운 상황을 해결할 수 있게 됩니다. 이것이 평균 모멘텀 스코어 전략의 효과입니다.

실제 평균 모멘텀 스코어 전략의 실행 사례를 확인해보겠습니다. 상황은 이렇습니다. 3개월 전 주가가 110, 2개월 전 주가는 98, 1개월 전 주가는 105, 이번 달 주가는 100입니다.

이 종목의 1개월 모멘텀은 얼마일까요? '100 - 105 = -5'로 1개월 모멘텀은 -5입니다. 0보다 작으니 0점을 부여합니다.

2개월 모멘텀은 어떨까요? '100 - 98 = 2'로 2개월 모멘텀은 2네요. 0보다 크니 1점을 부여해보겠습니다.

3개월 모멘텀은 얼만가요? '100 - 110 = -10'으로 3개월 모멘텀은 -10이네요. 0보다 작으니 0점을 부여해야겠습니다.

모멘텀 스코어들을 다 계산했네요. 모멘텀 스코어들의 3개월 평균 스코어는 어떻게 될까요?

'(0 + 1 + 0) / 3 = 0.333'이니 3개월 평균 모멘텀 스코어는 0.333이 되겠습니다. 0.333이면 어떻게 해야 할까요? 해당 종목에 33%를 투자하고, 나머지 66%는 현금으로 보유하는 결정을 내리면 됩니다. 즉 이번 달 주가는 2개월보다는 높았으나, 1개월과 3개월 전에는 낮았으므로 상승 추세와 하락 추세의 비율은 1대2가 됩니다. 이러한 추세의 비율을 반영하여 투자 비중을 조절하는 것이 평균 모멘텀 스코어 전략이라 부를 수 있겠습니다.

그러면 12개월 평균 모멘텀 스코어는 어떻게 구할까요? 3개월 평균 모멘텀 스코어와 마찬가지로 계산해보면 되겠습니다. 최근 1개월 모멘텀 스코어부터 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12개월 모멘텀 스코어 12개를 각각 계산하여 모두 합하고 12로 나눠주면 되겠지요.

자 이렇게 평균 모멘텀 스코어 전략도 다루어 보았습니다. 기초들은 가볍게 훑은 것 같네요. 변동성이나 상관성을 관리하여 리스크 매니징을 하는 전략들, 수익곡선 모멘텀 전략 같은 심화적인 내용을 다루기 위한 초석을 다져보았습니다. 여기까지만 제대로 이해해도 앞으로의 자산가 여정은 조금 더 알차게 달려갈 수 있다고 봅니다.

이번 시간에도 고생 많으셨습니다. 차곡차곡 기초 개념들을 익혀서 모두가 자신이 갖고 있는 자원을 극대화해서 성공적인 자산 구축의 여정을 걷기를 바라봅니다. 에셋코치였습니다. 읽어주셔서 감사합니다. 다음 편에서 또 봽죠!